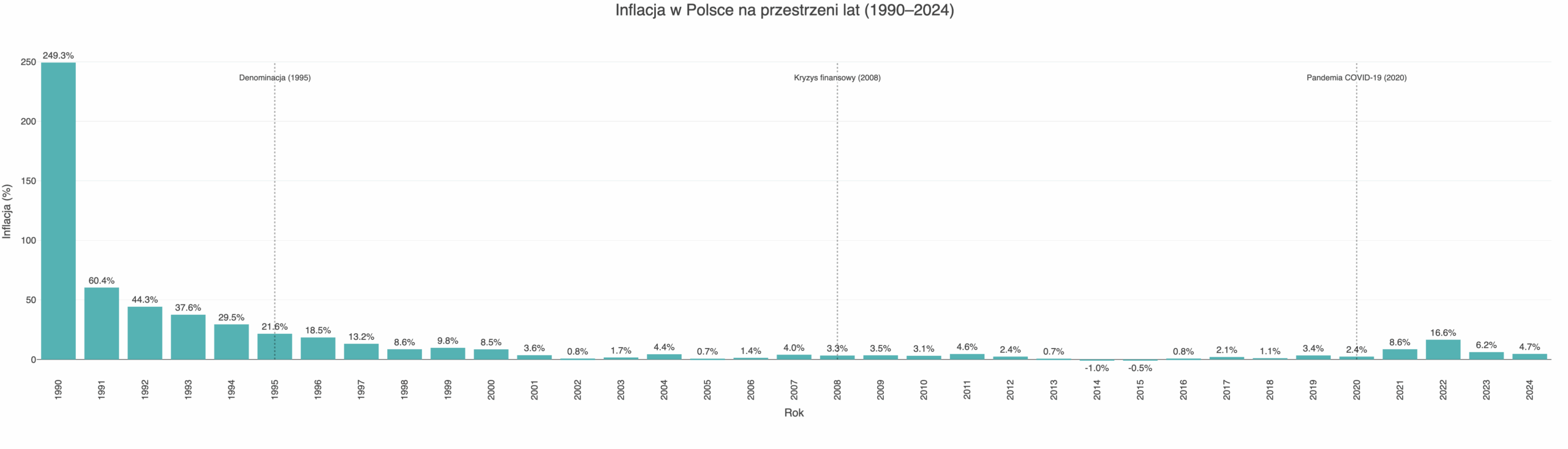

Inflacja to wskaźnik pokazujący, jak zmienia się poziom cen w gospodarce. Poniżej przedstawione są roczne wartości inflacji (CPI) w Polsce od roku 1990, czyli od momentu gdy Polska gospodarka przechodziła gwałtowną transformację z systemu centralnie planowanego na rynkowy, aż do najnowszych dostępnych danych.

Roczna inflacja w Polsce – zestawienie danych od 1990

Źródło: GUS, NBP, dane historyczne CPI.

Inflacja w tabeli (kliknij żeby rozwinąć)

Rok | Inflacja (%) | Rok | Inflacja (%) | Rok | Inflacja (%) |

|---|---|---|---|---|---|

1990 | 249,3 | 2002 | 0,8 | 2014 | -1,0 |

1991 | 60,4 | 2003 | 1,7 | 2015 | -0,5 |

1992 | 44,3 | 2004 | 4,4 | 2016 | 0,8 |

1993 | 37,6 | 2005 | 0,7 | 2017 | 2,1 |

1994 | 29,5 | 2006 | 1,4 | 2018 | 1,1 |

1995 | 21,6 | 2007 | 4,0 | 2019 | 3,4 |

1996 | 18,5 | 2008 | 3,3 | 2020 | 2,4 |

1997 | 13,2 | 2009 | 3,5 | 2021 | 8,6 |

1998 | 8,6 | 2010 | 3,1 | 2022 | 16,6 |

1999 | 9,8 | 2011 | 4,6 | 2023 | 6,2 |

2000 | 8,5 | 2012 | 2,4 | 2024 | 4,7 |

2001 | 3,6 | 2013 | 0,7 | — | ok. 3.5 |

Rok | Inflacja (%) | Rok | Inflacja (%) | Rok | Inflacja (%) |

|---|---|---|---|---|---|

1990 | 249,3 | 2002 | 0,8 | 2014 | -1,0 |

1991 | 60,4 | 2003 | 1,7 | 2015 | -0,5 |

1992 | 44,3 | 2004 | 4,4 | 2016 | 0,8 |

1993 | 37,6 | 2005 | 0,7 | 2017 | 2,1 |

1994 | 29,5 | 2006 | 1,4 | 2018 | 1,1 |

1995 | 21,6 | 2007 | 4,0 | 2019 | 3,4 |

1996 | 18,5 | 2008 | 3,3 | 2020 | 2,4 |

1997 | 13,2 | 2009 | 3,5 | 2021 | 8,6 |

1998 | 8,6 | 2010 | 3,1 | 2022 | 16,6 |

1999 | 9,8 | 2011 | 4,6 | 2023 | 6,2 |

2000 | 8,5 | 2012 | 2,4 | 2024 | ok. 4,7 (szacunek) |

2001 | 3,6 | 2013 | 0,7 | — | — |

Co wynika z tych danych?

Analiza zmian inflacji w Polsce na przestrzeni lat pozwala wyróżnić trzy wyraźne okresy:

1. Hiperinflacja i stabilizacja (1990–1999)

Początek lat 90. to moment gwałtownej transformacji ustrojowej i gospodarczej. Polska przechodziła z gospodarki centralnie planowanej do gospodarki rynkowej, co wiązało się z całkowitym zerwaniem dotychczasowego modelu cen i płac. Przez dziesięciolecia ceny były sztucznie utrzymywane przez państwo – gdy nagle uwolniono je w ramach tzw. „planu Balcerowicza”, rynek musiał bardzo szybko samodzielnie wyznaczyć swoją równowagę.

W 1990 roku inflacja osiągnęła poziom ok. 250% w skali roku, co oznacza, że przeciętne ceny w gospodarce rosły kilkukrotnie. Realna wartość pieniądza spadała z miesiąca na miesiąc. W efekcie ludzie tracili oszczędności, a firmy działały w warunkach ogromnej niepewności. Był to jednak element celowy – kosztem krótkoterminowego szoku chciano powstrzymać wcześniejsze spirale cenowe i wprowadzić dyscyplinę pieniężną.

W kolejnych latach inflacja stopniowo spadała, ponieważ:

▪ zaostrzono politykę pieniężną NBP,

▪ ograniczono deficyt budżetowy,

▪ rozpoczęto prywatyzację i liberalizację rynku,

▪ otwarto gospodarkę na konkurencję i inwestycje zagraniczne.

W 1995 roku przeprowadzono denominację złotego, obcinając cztery zera (10 000 starych zł = 1 nowy zł). Nie była to zmiana realnej siły nabywczej pieniądza, ale symboliczne i praktyczne uporządkowanie systemu, które miało odbudować zaufanie społeczne oraz ułatwić obrót finansowy i księgowość.

Pod koniec dekady, około 1999 roku, inflacja spadła już poniżej 10%, co oznaczało przejście z etapu „gaszenia pożaru” do stabilizacji monetarnej i normalnego funkcjonowania gospodarki rynkowej.

2. Stabilna inflacja, a nawet deflacja (2000–2019)

Początek XXI wieku to etap, w którym Polska zaczęła funkcjonować jako pełnoprawna gospodarka rynkowa – z rozwijającym się sektorem prywatnym, napływem kapitału zagranicznego oraz rosnącą konkurencją rynkową. Jednocześnie stopniowo rosła niezależność Narodowego Banku Polskiego, który mógł prowadzić bardziej przewidywalną politykę pieniężną nastawioną na stabilność cen.

Ważnym punktem zwrotnym było wejście Polski do Unii Europejskiej w 2004 roku. Otworzyło to dostęp do:

▪ ogromnego rynku eksportowego,

▪ środków strukturalnych na inwestycje (drogi, infrastruktura, transport),

▪ nowych technologii i kapitału zagranicznego.

W efekcie gospodarka rosła niemal nieprzerwanie, a inflacja przez większość czasu utrzymywała się w okolicach celu NBP (2,5%). To oznaczało, że ceny rosły umiarkowanie, firmy mogły planować koszty, a gospodarstwa domowe wiedziały, jak będzie wyglądała siła nabywcza ich wynagrodzeń w kolejnych miesiącach. Właśnie ta przewidywalność jest fundamentem stabilnego wzrostu gospodarczego.

Kto wtedy rządził i jak wpływało to na inflację?

W latach 2000–2019 kilkukrotnie zmieniały się rządy, ale strategia makroekonomiczna pozostawała w dużym stopniu kontynuowana:

| Okres | Rząd | Kontekst gospodarczy |

|---|---|---|

| 2001–2005 | SLD | Modernizacja instytucji państwa i przygotowanie wejścia do UE |

| 2005–2007 | PiS | Polityka fiskalna umiarkowana; wzrost gospodarczy stabilny |

| 2007–2015 | PO–PSL | Dynamiczny rozwój, wzrost eksportu i infrastruktury, Polska nie weszła do euro |

| 2015–2019 | PiS | Wysoki wzrost konsumpcji dzięki transferom socjalnym (m.in. 500+), ale inflacja nadal umiarkowana do 2019 |

Warto podkreślić, że niezależność NBP była kluczowa – rząd mógł prowadzić politykę fiskalną (wydatki, podatki), ale kontrola podaży pieniądza pozostawała w banku centralnym.

Deflacja 2014–2015 – co się właściwie wtedy stało?

W latach 2014–2015 inflacja spadła poniżej zera, co oznaczało deflację – przeciętne ceny zaczęły realnie maleć. Przyczyny były globalne, nie lokalne:

▪ Ceny ropy naftowej drastycznie spadły, co przełożyło się na ceny paliw, transportu i energii.

▪ Rosła konkurencja sieci handlowych, które walczyły o klientów agresywnymi cenami.

▪ Silny złoty w pewnych okresach obniżał koszty importu.

▪ Wzrost technologiczny i efektywność logistyki zmniejszały koszty dystrybucji towarów.

W praktyce oznaczało to, że:

▪ koszyk zakupowy realnie taniał podczas gdy siła nabywcza wynagrodzeń rosła,

▪ firmy musiały ostro rywalizować cenami,

▪ konsumenci zaczęli odkładać część zakupów, licząc na jeszcze niższe ceny.

Deflacja z lat 2014–2015 w Polsce nie była efektem załamania gospodarczego, jak ma to miejsce w klasycznej deflacji kryzysowej. W tym czasie gospodarka rosła stabilnie, a produkcja, konsumpcja i eksport pozostawały na wysokim poziomie. Co więcej, Polska była jednym z nielicznych państw Europy, które nie weszło w recesję po kryzysie finansowym 2008 roku. Podczas gdy wiele krajów UE zmagało się z bankructwami banków, bezrobociem i cięciami budżetowymi, polski sektor finansowy okazał się stosunkowo odporny, a fundamenty gospodarki były na tyle zdrowe, że pozwoliły utrzymać dodatni wzrost PKB przez cały okres spowolnienia globalnego.

Spadek cen wynikał głównie z czynników zewnętrznych – taniejącej ropy naftowej, korzystnych warunków importu i rosnącej konkurencji sieci handlowych. To oznaczało, że ceny paliw, energii i części artykułów konsumpcyjnych realnie malały, a siła nabywcza wynagrodzeń rosła, nawet jeśli płace nominalne nie zwiększały się gwałtownie. Był to więc okres, w którym konsumenci rzeczywiście odczuwali poprawę sytuacji finansowej, co jest rzadkością przy deflacji.

💡 W praktyce oznaczało to, że siła nabywcza przeciętnego Polaka rosła najszybciej od lat.

Płace nie musiały rosnąć dynamicznie, aby ludzie realnie mogli kupić więcej. Ceny paliwa, żywności i energii były stabilne lub spadały, więc codzienne koszty życia malały, a pieniądz „trzymał wartość”. To jeden z nielicznych momentów od transformacji, kiedy realna poprawa poziomu życia wynikała nie z wyższych zarobków, lecz z niższych cen.

Ta sytuacja była określana jako ewenement na skalę europejską. Podczas gdy wiele państw UE przechodziło recesję lub stagnację, w Polsce deflacja wystąpiła w warunkach wzrostu gospodarczego i stabilności rynku pracy. Oznaczało to, że gospodarka była „rozpędzona”, a spadające ceny wynikały ze spadku kosztów, a nie osłabienia popytu. Krótko mówiąc: była to deflacja dobrobytu, a nie deflacja kryzysowa.

3. Nowa fala inflacji – szoki globalne (2021–2022)

Lata 2021–2022 to zupełnie nowy rozdział w historii polskiej inflacji, w którym stabilność cen została zaburzona przez czynniki o charakterze globalnym, a nie wewnętrznym. Punktem zapalnym była pandemia COVID-19, która doprowadziła do czasowego zatrzymania dużej części światowej produkcji, transportu i handlu. Wiele łańcuchów dostaw zostało przerwanych, a jednocześnie państwa – w tym Polska – wprowadziły szerokie programy wsparcia finansowego, doprowadzając do gwałtownego zwiększenia ilości pieniądza w obiegu. Pieniądz krążył szybciej, ale towarów było mniej. W efekcie presja inflacyjna zaczęła narastać jeszcze zanim pandemia formalnie wygasła.

Sytuację dodatkowo pogłębiła wojna w Ukrainie, która od 2022 roku wywołała gwałtowny wzrost cen surowców energetycznych, paliw, nawozów i żywności. Polska, jako kraj mocno powiązany z rynkiem europejskim i importem energii oraz gazu, odczuła ten szok wyjątkowo silnie. Ceny energii i paliw stały się jednym z głównych motorów inflacji, a w ślad za nimi rosły ceny transportu, produkcji, a ostatecznie – ceny w sklepach.

W 2022 roku inflacja osiągnęła szczyt na poziomie 16,6%, co było najwyższym wskazaniem od ponad dwóch dekad. Realnie oznaczało to, że koszyk codziennych zakupów drożał z miesiąca na miesiąc, a pieniądz tracił wartość w sposób zauważalny gołym okiem. Reakcją Narodowego Banku Polskiego było wprowadzenie serii podwyżek stóp procentowych – w kulminacyjnym momencie do poziomu 6,75%, co podniosło koszt kredytów, zwłaszcza hipotecznych. Dla wielu rodzin był to moment, w którym miesięczne raty wzrosły nawet o kilkadziesiąt procent.

4. Lata 2024 – obecnie

Po gwałtownym wzroście cen i szczycie inflacji w 2022 roku gospodarka weszła w etap stopniowego wyhamowania dynamiki cen. W 2024 roku inflacja zaczęła wreszczcie wracać w okolice 4–6%, co oznaczało odejście od rekordowych poziomów, niemniej jednak nadal pozostawała daleko powyżej celu inflacyjnego NBP. To nie był powrót do warunków sprzed pandemii , a raczej wejście w nową, bardziej wymagającą normalność.

Stabilizacja cen wynikała z kilku procesów, które zaczęły nakładać się na siebie. Po pierwsze, globalne ceny energii i paliw zaczęły się uspokajać po szoku z lat 2021–2022. Rynki logistyczne, transportowe i surowcowe odbudowały zdolności podażowe. Po drugie, wysokie stopy procentowe zaczęły działać z opóźnieniem – gospodarstwa domowe i firmy odczuły droższy kredyt, co ograniczyło tempo zakupów i inwestycji. Popyt osłabł, a wraz z nim presja na dalszy wzrost cen.

Jednocześnie pojawił się nowy czynnik: presja płacowa. Pracownicy, którzy przez dwa lata widzieli, jak realna wartość ich pensji spada z miesiąca na miesiąc, zaczęli domagać się podwyżek. Rynek pracy pozostawał napięty, bezrobocie było niskie, więc pracodawcy faktycznie musieli te podwyżki uwzględniać. Nominalne płace rosły szybciej, co częściowo kompensowało wzrost kosztów życia, ale dla firm oznaczało kolejne podniesienie kosztów działania. To z kolei trafiało z powrotem do cen. W ten sposób inflacja zaczęła utrwalać się w samej strukturze gospodarki, a nie działać już tylko jako efekt pandemii czy wzrostu cen energii.

I w tym miejscu zaczyna się dylemat polityki monetarnej. Utrzymywanie wysokich stóp procentowych hamowało popyt i schładzało gospodarkę, ale jednocześnie było konieczne, żeby przerwać ten mechanizm „płace → koszty → ceny”. Natomiast zbyt szybkie cięcie stóp mogłoby ponownie rozbujać inflację. Dlatego od 2024 roku obserwujemy powolny, kontrolowany proces sprowadzania inflacji w dół, bez gwałtownych ruchów i bez próby „odbicia gospodarki na siłę”. To rodzaj chodzenia po linie: zejście z inflacji musi być na tyle szybkie, żeby przywrócić realną siłę nabywczą pieniądza, ale na tyle ostrożne, by nie zdusić wzrostu i nie wywołać wzrostu bezrobocia.

Wnioski i najczęściej zadawane pytania

Historia inflacji w Polsce od 1990 roku to przejście od skrajnego chaosu cenowego do względnej stabilizacji, a następnie powrót presji inflacyjnej wywołanej szokami globalnymi. Lata transformacji ustrojowej wymagały zbudowania od podstaw zaufania do pieniądza i instytucji finansowych. Kolejne dwie dekady przyniosły najdłuższy okres stabilnych cen w historii kraju, co pozwoliło rozwinąć inwestycje, kredyty hipoteczne i klasę średnią. Pandemia i wojna pokazały jednak, że gospodarka – mimo swojej dojrzałości – nadal jest podatna na czynniki zewnętrzne, a inflacja może powrócić szybko i gwałtownie.

Dzisiejsza inflacja ma charakter bardziej strukturalny niż kryzysowy, bo jest podtrzymywana przez presję płacową i koszty prowadzenia działalności. Powrót do pełnej równowagi cenowej będzie procesem rozłożonym w czasie, wymagającym ostrożnych decyzji dotyczących stóp procentowych i polityki fiskalnej. W praktyce oznacza to, że żyjemy w rzeczywistości „nowego poziomu cen”, a nie powrotu do starych wartości. Najbliższe lata będą okresem szukania balansu między wzrostem gospodarczym, wynagrodzeniami a stabilnością wartości pieniądza

Dodaj komentarz